オルカンやS&P500、NASDAQ100指数に連動した投資信託では、リターンがもの足りない?

そんな人たちに向けて、今後強い成長が見込めるテクノロジー分野で、ハイリターンが期待できるおすすめの投資信託が登場した。

特に、ダイパやコスパといったZ世代の価値観にマッチする、若い世代にこそ買って欲しい投資信託となっている。

NASDAQ100超え!?「Zテック20」登場

大和アセットマネジメント株式会社から、世界のテック企業20社に分散投資ができる、期待の投資信託が登場した。

その名も、「iFreePlus 世界トレンド・テクノロジー株」(通称:Zテック20)だ。

発表は2024年11月25日、設定日は2024年12月11日。

簡単に概要をいうと、「日本を除く世界のテクノロジー企業の中から、時価総額上位20銘柄に投資をする」という、極めてシンプルなものだ。

近年、AI(人工知能)関連企業が爆発的な伸びを見せており、今後強い成長が見込まれる世界のテック企業20社に投資ができる。

組入比率は、時価総額に応じたもの(時価総額加重平均型を採用)となる。

なお、2024年9月末時点での組入銘柄はご覧の通りとなっている。

「Zテック20」ぶっちゃけどう?

筆者は、「長期投資前提のサテライト資産としての保有」を多くの人におすすめしたいと考えている。

というのも、やはり一番はS&P500やNASDAQ100指数を大きくアウトパフォームできるポテンシャルを有している点だ。

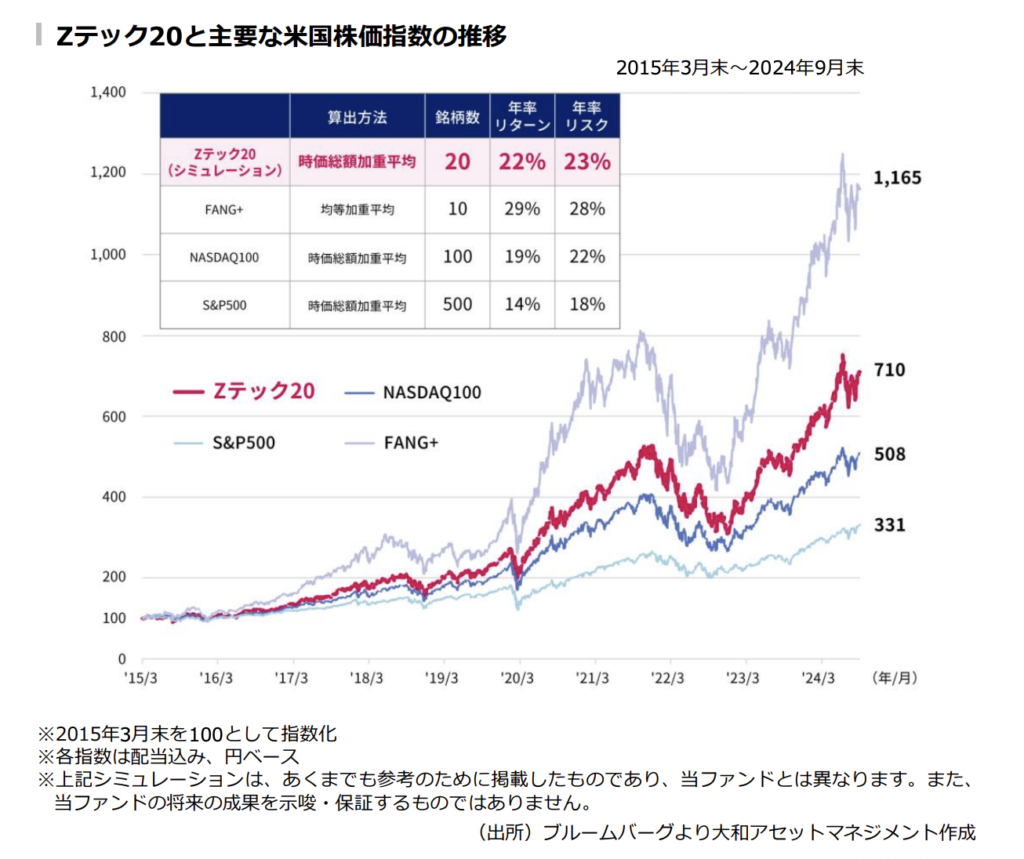

こちらは、2015年3月末を100として指数化したものだが、圧倒的なリターンの差がある。

また、S&P500やNASDAQ100と違い、米国だけではなく世界の成長企業も含まれることがメリットだ。(TSMCなど米国以外の企業の成長も取りこぼさない。)

加えて、中国やロシアといったリスク国をしっかりと除外しており、安心して投資が続けられるようになっている。

また、組入基準も明確であるほか、以下のようなメリットが挙げられる。

- 時価総額の大きい企業の成長を享受できる(時価総額加重平均型)

- 信託報酬がやや安価(0.495%)

- 新NISA成長投資枠対応

一方、(メリットの裏返しにはなるが)デメリットも述べておきたい。

まず、時価総額の大きい企業のウエイトが大きくなりすぎる点だ。

これは、時価総額加重平均型を採用している弊害でもあるが、例えばNVIDIAやAppleといった組入比率が大きい企業の株価が下落した場合、その下落をモロに受けてしまう。

そのため、値動きに慣れていない初心者には、ポートフォリオの一部に含める程度にとどめておくことをおすすめしたい。

(ボラティリティに慣れている人にとっては、「全力買い」と思えるものになっている。)

「Zテック20」vs「FANG+」

S&P500やNASDAQ100指数を上回るリターンを期待する上で、まず比較対象となるのは、「iFreeNEXT FANG+インデックス」だろう。

FANG(FAANMG)とは、その名の通り、Facebook(Meta)、Apple、Amazon、Netflix、Microsoft、Googleといった米国ハイテク企業を指す。

これら6銘柄に加え残りの4銘柄が、均等加重平均で組み入れられる。

2024年11月時点では、FAANMG以外にエヌビディア・ブロードコム・クラウドストライク・サービスナウの4社が採用されている。

まず、FANG+のメリットは、こちらも同様に高いリターンが期待できる点だろう。

先ほどのバックテストを見てみると、2015年3月末を100とした場合のパフォーマンスは「Zテック20」よりも「FANG+」の方が高いことがわかる。

また、新NISAのつみたて投資枠・成長投資枠のどちらも対応しているのはメリットだ。

一方、FANG+で注意すべきなのは、現状の運用方針として、FAANMGの6銘柄は原則固定となっている点だろう。

特に、長期運用を考えている場合は、保有し続ける”握力”が重要となるので、20年・30年先もこれらの銘柄が成長し続けると確信を持てることが必要だ。

また、リターンを考えればそこまで大きな問題とはならないが、FANG+の信託報酬は0.7755%とやや高めであることにも注意は必要だ。

こうしたことから、多くの人にとっては、(長期投資を前提とする以上は)筆者は「Zテック20」をおすすめしたいと考えている。

Z世代におすすめの活用法

ここからは、Z世代におすすめの活用法を述べていきたい。

Z世代にとって、タイパやコスパといった概念が重要と考える人は多いだろう。

特に、給料が上がらず物価が上がり続ける中、効率的に資産を増やしたいと考えるのは当然だ。

ある程度のリスクを許容できる場合や、長期投資を前提としている場合、ポートフォリオの30%程度を上限に含めてみることをおすすめしたい。(残りの70%は、S&P500などをコア資産として持っておく。)

また、今10〜20代で今後FIREを目指したいと考えている人にとっても、積立期間の短縮が期待でき、リスク許容度に応じてポートフォリオに含めてみるといいだろう。

一方、ボラティリティが大きいことから、リスク許容度の低い、投資を始めたばかりの方はポートフォリオの5〜10%程度にとどめておくとよいだろう。

気になった方は、公式HPもチェックしてみてほしい。